美国股市最近的三次大牛市:2009年3月-2015年7月、2002年10月-2007年10月、1987年12月-2000年4月,持续时间分别为66.5、60.9、149.8个月,涨幅分别为219.7%、101.5%、582.1%,从持续的时间和上涨的幅度来讲都大大超过平均水平。

1.2.A股:牛短熊长、暴涨暴跌

A股市场的典型特征与美国市场恰恰相反,呈现牛短熊长的特点。以上证综指来看,自1990年12月开市以来到2016年2月19日,A股一共经历了7次牛市和8次熊市。A股熊市平均持续27.8个月,牛市平均持续12.1个月,熊市持续时间是牛市的2.3倍,呈典型的牛短熊长。熊市时,上证综指平均跌幅为56.4%,牛市时,上证综指的平均涨幅217.2%,跌幅和涨幅均显著超过美国,呈典型的暴涨暴跌。

A股最近的三次大牛市:2014年7月-2015年6月、2005年6月-2007年10月、1999年5月-2001年6月,持续时间分别为11.7、28.7、25.2个月,涨幅分别为152.7%、513.6%、114.4%。截止2015年6月,从持续的时间和上涨的幅度来看,上一轮牛市都低于历史平均值。

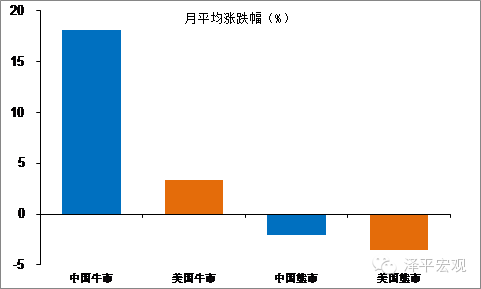

牛市期间,A股的月平均涨速远远超过美国。即使在剔除1990年至1992年间的A股首次牛市后,历史来看,A股牛市期间的月平均涨幅达到18.1%,而标普500指数只有3.4%。比较当前的牛市,A股的月平均涨幅达7.6%,虽然较A股历史的月平均涨幅有所下降,但还是远高于标普500此轮牛市的2.7%。

图1中美牛熊市历史月平均涨跌比较

2.六大因素造就中美不同市场:剖析A股基因

2.1.中美市场法治环境:缺乏法治、监管不足VS信息公开、严惩重罚

A股牛短熊长,牛市快速上涨的现象,与一些基础性法律法规缺失、公司基本面信息不清晰、市场监管不足有关。因为缺乏法治、监管不足,使得A股市场信息披露的真实性、完整性和及时性不够,信息披露姗姗来迟,信息前后矛盾,承诺的事项难以履行,关键问题上的解释避重就轻的事件频频发生;还使得退市制度有名无实,证券违法违规行为得不到及时处理,对违法违规行为的处罚力度不够,对投资者的保护不足,投资者对A股上市公司缺乏信心,长期价值投资无保障。

中国处于新兴加转轨阶段,经济和社会预期呈大起大落特点。市场缺乏法治、监管不足、基本面信息不清晰和投资者心态结合起来,共同造成市场参与者长期投资行为的缺乏,市场风格赌性十足,投资者对公司的预期只是随着股价而波动,随着公司股价追涨杀跌,投资者过度乐观和过度悲观的情绪随着盈亏急剧放大,加大了市场波动的幅度和速度,造成快牛疯牛。

相较于中国证券市场法律法规不够完善,监管水平有待提高,信息披露不够健全的特征,美国在证券市场环境建设方面值得我们学习。

美国证券市场的基石是以信息披露的真实性、完整性和及时性为核心要求的证券法规体系。《1933年证券法》、《1934年证券交易法》和随后的一系列法律法规中,都体现了信息公开是美国证券监管体系的基础性原则和制度,并在实践中与时俱进,逐步强化。2002年,安然集团财务造假和欺诈事件,直接导致了“萨班斯一奥克斯利”法案的通过,该法案的第一句话就是:“遵守证券法律以提高公司披露的准确性和可靠性,从而保护投资者及其他目的”,该法案对企业财务审计工作有了更进一步的要求,同时要求公司高管直接对财务报告负责。

中商情报网版权及免责声明:

1、凡本网注明 “来源:***(非中商情报网)” 的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

2、如因作品内容、版权和其它问题需要同本网联系的,请在30日内进行。

3、征稿:中商情报网面向全国征集创业、财经、产业等原创稿件,并为创业者创业项目、产品、人物提供免费报道!中商创业交流QQ群:174995163 482217341

相关事宜请联系:0755-82095014 邮箱:editor@askci.com