2022-2027年中国互联网保险业深度分析及发展趋势预测报告

第一章 互联网保险基本概述

第二章 2020-2022年国外互联网保险行业简析及经验借鉴

2.1 国外互联网保险行业发展综况

2.1.1 发展概况

2.1.2 业务流程

2.1.3 一般模式

2.1.4 发展优势

2.2 2020-2022年国外互联网保险市场运行状况

2.2.1 行业发展状况

2.2.2 保险种类分析

2.2.3 区域分布情况

2.2.4 行业融资规模

2.2.5 企业发展格局

2.2.6 市场发展态势

2.3 国外互联网保险业务创新模式分析

2.3.1 自有网站直销

2.3.2 第三方比价

2.3.3 P2P保险

2.3.4 逆向拍卖平台

2.3.5 移动式保险

2.4 国外主要地区互联网保险发展概况

2.4.1 美国互联网保险概况

2.4.2 欧洲互联网保险概况

2.4.3 日本互联网保险状况

2.5 国内外互联网保险的比较分析

2.5.1 政策监管

2.5.2 企业角色

2.5.3 产品质量

2.5.4 业务流程

2.5.5 产品定价

2.5.6 差异原因

2.6 全球互联网保险案例分析

2.6.1 美国互联网保险案例分析——Oscar

2.6.2 德国互联网保险案例分析——Friend surance

2.6.3 英国互联网保险案例分析——Bought By Many

2.7 国外政府互联网保险监管的经验及对我国的启示

2.7.1 美国双重监管

2.7.2 欧洲一致性监管

2.7.3 日本行政监管

2.7.4 保险监管启示

第三章 2020-2022年中国互联网保险行业的市场环境分析

3.1 宏观经济环境

3.1.1 宏观经济概况

3.1.2 工业运行情况

3.1.3 宏观经济展望

3.2 社会环境

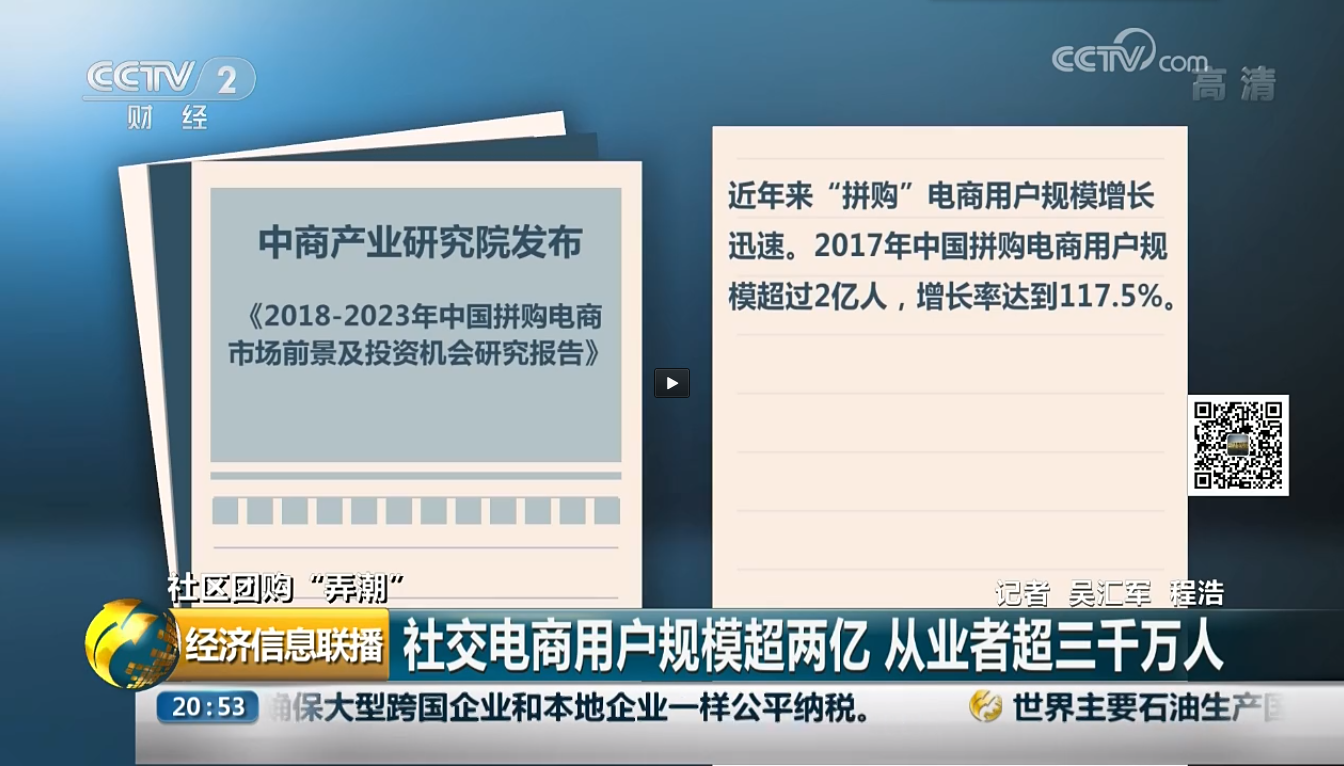

3.2.1 互联网市场发展规模

3.2.2 互联网网民规模分析

3.2.3 保险互联网化必要性

3.2.4 互联网对保险的价值

3.3 消费环境

3.3.1 居民收入水平

3.3.2 社会消费规模

3.3.3 居民消费水平

3.3.4 网络购物规模

3.4 产业环境

3.4.1 中国保险行业运行状况

3.4.2 保险密度保险深度分析

3.4.3 保险行业政策发展分析

3.5 技术环境

3.5.1 大数据应用分析

3.5.2 “云服务”的支撑作用

3.5.3 移动智能解决应用问题

3.5.4 社交网络发挥重要作用

第四章 2020-2022年中国互联网保险行业的政策环境分析

4.1 2020-2022年中国互联网保险行业政策分析

4.1.1 金融监管体制改革

4.1.2 互联网保险牌照发展

4.1.3 防控互联网保险业务

4.1.4 互联网保险规范体系

4.1.5 保险可回溯事项通知

4.2 《互联网保险业务监管办法(草稿)》的解读

4.2.1 出台目的

4.2.2 内容解读

4.2.3 影响分析

4.2.4 应对建议

4.2.5 办法对比

4.3 《互联网保险业务监管暂行办法》的解读

4.3.1 监管办法时效分析

4.3.2 互联网保险业务门槛

4.3.3 选择互联网保险产品

4.3.4 明确互联网平台责任

4.3.5 防止互联网误导宣传

4.3.6 加强互联网保险监管

4.4 对我国互联网保险政策决策的思考

4.4.1 行业监管支持

4.4.2 加强行业监管

4.4.3 监管发展建议

第五章 2020-2022年中国互联网保险行业发展总体分析

5.1 中国互联网保险创新变革形势分析

5.1.1 保险产品革新

5.1.2 销售渠道革新

5.1.3 经营能力变革

5.1.4 价值链条变革

5.2 2020-2022年中国互联网保险行业整体综述

5.2.1 行业发展阶段

5.2.2 行业SWOT分析

5.2.3 业务发展模式

5.2.4 市场发展主体

5.2.5 产品日益丰富

5.2.6 用户认可程度

5.2.7 供给需求分析

5.3 2020-2022年中国互联网保险行业运行分析

5.3.1 市场运行情况

5.3.2 企业运行规模

5.3.3 保费收入结构

5.3.4 保费渗透情况

5.3.5 市场发展热点

5.4 2020-2022年互联网保险投诉情况分析

5.4.1 公司保单投诉量现状

5.4.2 互联网保险投诉规模

5.4.3 互联网保险投诉分析

5.4.4 根据投诉量分析保单

5.4.5 保费投诉量增长分析

5.5 中国互联网保险行业的问题及建议

5.5.1 行业面临隐患

5.5.2 行业发展痛点

5.5.3 创新发展思路

5.5.4 市场发展策略

5.5.5 行业发展建议

第六章 2020-2022年中国互联网保险的主要商业模式分析

6.1 互联网保险常见商业模式对比分析

6.1.1 常见商业模式

6.1.2 商业模式对比

6.2 险企自建官方网站直销模式

6.2.1 主要特点

6.2.2 拓展模式

6.2.3 典型案例

6.2.4 模式评析

6.3 综合性电子商务平台模式

6.3.1 主要特点

6.3.2 典型案例

6.3.3 模式评析

6.4 专业互联网保险公司模式

6.4.1 主要特点

6.4.2 典型案例

6.4.3 模式评析

6.5 网络兼业代理机构网销模式

6.5.1 主要特点

6.5.2 典型案例

6.5.3 模式评析

6.6 专业中介代理机构网销模式

6.6.1 主要特点

6.6.2 典型案例

6.6.3 模式评析

6.7 互联网保险第三方平台发展模式分析

6.7.1 行业定位

6.7.2 存在问题

6.7.3 规范发展

第七章 2020-2022年中国互联网保险市场竞争态势分析

7.1 专业互联网保险公司发展格局

7.1.1 企业布局情况

7.1.2 保费收入对比

7.1.3 业务结构对比

7.1.4 营业收入对比

7.1.5 盈利情况对比

7.1.6 企业发展介绍

7.2 中国互联网巨头在保险市场竞争格局分析

7.2.1 总体竞争态势

7.2.2 阿里巴巴

7.2.3 腾讯

7.2.4 百度

7.2.5 京东

7.2.6 其他互联网企业

7.3 2020-2022年互联网人身险市场格局分析

7.3.1 市场发展规模

7.3.2 保费收入格局

7.3.3 企业竞争份额

7.3.4 保费收入渠道

7.4 2020-2022年互联网财险市场格局分析

7.4.1 市场发展规模

7.4.2 市场主体竞争

7.4.3 市场集中程度

7.4.4 保费收入格局

7.4.5 区域竞争情况

7.4.6 渠道市场份额

7.5 中国互联网保险波特五力模型分析

7.5.2 新进入者的威胁

7.5.3 替代产品或服务的威胁

7.5.4 客户的议价能力

7.5.5 供应商的议价能力

7.5.6 竞争的激烈度

第八章 2020-2022年中国互联网保险行业产业链分析

8.2 消费者

8.2.1 互联网保险消费者

8.2.2 行业潜在用户

8.2.3 潜在用户分析

8.3 渠道入口

8.3.1 官网直销平台

8.3.2 专业代理平台

8.3.3 兼业代理平台

8.3.4 第三方比价平台

8.4 产品创新

8.4.2 拆解化创新

8.4.3 个性化创新

8.4.4 互联网经济衍生创新

8.5 产品定价

8.5.1 风险定价精准化

8.5.2 实例分析

8.6 基础设施

8.6.1 主要涵盖

8.6.2 数据端口

8.7 产业链环节创新探索

8.7.2 消费市场

8.7.3 产品设计

8.7.4 渠道环节

8.7.5 新兴模式

第九章 2020-2022年中国互联网保险用户分析

9.1 互联网用户对保险的认知分析

9.1.1 网民认知程度

9.1.2 购险经验分析

9.1.3 网民险种选择

9.1.4 网民保险观念

9.1.5 保险作用分析

9.1.6 保二代发展情况

9.2 互联网保险用户消费意愿分析

9.2.1 保民发展规模

9.2.2 消费领域分布

9.2.3 青年购险意愿

9.2.4 白领购险意愿

9.2.5 保险购买品种

9.3 互联网财险用户消费行为分析

9.3.1 年龄构成

9.3.2 婚姻状态

9.3.3 收入情况

9.3.4 教育水平

9.3.5 新型保险

9.3.6 购买渠道

9.3.7 功能关注

9.4 注重用户的互联网保险发展建议

9.4.1 目标客户的选择

9.4.2 促进购买率的转化

9.4.3 提高平台的开放包容性

9.4.4 重视产品开发

9.4.5 重视信息安全等工作

第十章 2020-2022年保险企业互联网保险业务发展分析

10.1 互联网保险对传统保险企业的影响

10.1.1 传统保险与互联网保险互相渗透

10.1.2 传统保险牌照与互联网对比分析

10.1.3 互联网保险对传统模式的影响

10.1.4 互联网保险对群众观念的冲击

10.2 2020-2022年上市保险公司互联网保险的发展

10.2.1 总体发展

10.2.2 中国平安

10.2.3 太平洋保险

10.2.4 阳光保险

10.3 传统保险公司进入互联网保险的形势分析

10.3.1 发展优势分析

10.3.2 发展阻力分析

10.3.3 业务发展思维

10.3.4 行业发展策略

10.3.5 问题解决对策

第十一章 2020-2022年中国移动互联网保险发展分析

11.1 2020-2022年中国移动互联网保险发展状况

11.1.1 行业发展优势

11.1.2 行业发展背景

11.1.3 行业发展形势

11.1.4 行业机遇与挑战

11.2 移动互联网保险营销渠道分析

11.2.1 移动WEB服务

11.2.2 第三方销售平台

11.2.3 中介网站

11.2.4 互联网保险公司

11.2.5 移动APP应用

11.3 中国移动互联网保险APP分析

11.3.1 行业发展现状

11.3.2 行业发展优势

11.3.3 App渗透情况

11.3.4 APP更新程度

11.3.5 获客转化情况

11.3.6 主要APP分析

11.4 中国移动互联网保险商业模式创新分析

11.4.1 险种开拓创新

11.4.2 销售模式创新

11.4.3 研发过程创新

11.4.4 市场营销创新

11.5 中国移动互联网保险发展困境及建议

11.5.1 移动互联网对保险营销影响

11.5.2 移动互联网下保险营销变革

11.5.3 移动互联网保险发展困境

11.5.4 移动互联网保险发展建议

第十二章 2019-2022年相关互联网保险潜力企业竞争力分析

12.1 众安在线财产保险股份有限公司

12.1.1 企业基本概况

12.1.2 2020年企业经营状况分析

12.1.3 2021年企业经营状况分析

12.2 焦点科技股份有限公司

12.2.1 企业基本概况

12.2.2 互联网保险业务

12.2.3 经营效益分析

12.2.4 业务经营分析

12.2.5 财务状况分析

12.2.6 核心竞争力分析

12.2.7 未来前景展望

12.3 邦讯技术股份有限公司

12.3.1 企业基本概况

12.3.2 互联网保险业务

12.3.3 经营效益分析

12.3.4 业务经营分析

12.3.5 财务状况分析

12.3.6 核心竞争力分析

12.3.7 公司发展战略

12.3.8 未来前景展望

12.4 成都三泰控股集团股份有限公司

12.4.1 企业基本概况

12.4.2 经营效益分析

12.4.3 业务经营分析

12.4.4 财务状况分析

12.4.5 核心竞争力分析

12.4.6 公司发展战略

12.4.7 未来前景展望

12.5 深圳市腾邦国际商业服务股份有限公司

12.5.1 企业基本概况

12.5.2 互联网保险业务

12.5.3 经营效益分析

12.5.4 业务经营分析

12.5.5 财务状况分析

12.5.6 核心竞争力分析

12.5.7 公司发展战略

12.5.8 未来前景展望

12.6 深圳市银之杰科技股份有限公司

12.6.1 企业基本概况

12.6.2 互联网保险业务

12.6.3 经营效益分析

12.6.4 业务经营分析

12.6.5 财务状况分析

12.6.6 核心竞争力分析

12.6.7 公司发展战略

12.6.8 未来前景展望

12.7 北京无线天利移动信息技术股份有限公司

12.7.1 企业基本概况

12.7.2 经营效益分析

12.7.3 业务经营分析

12.7.4 财务状况分析

12.7.5 核心竞争力分析

12.7.6 未来前景展望

第十三章 中国互联网保险行业投资综合分析

13.1 互联网保险行业投资现状

13.1.1 行业融资规模

13.1.2 行业投资动态

13.1.3 企业融资份额

13.1.4 产业投资基金

13.2 互联网保险企业投资动态

13.2.1 众安保险

13.2.2 一米农险

13.2.3 保险极客

13.2.4 量子保

13.2.5 多保鱼

13.2.6 豆包网

13.3 中国互联网保险行业投资价值评估分析

13.3.1 投资价值综合评估

13.3.2 市场机会矩阵分析

13.3.3 进入市场时机判断

13.4 中国互联网保险行业投资壁垒分析

13.4.1 竞争壁垒

13.4.2 政策壁垒

13.4.3 技术壁垒

13.4.4 资金壁垒

13.5 互联网保险行业的风险提示

13.5.1 内部风险

13.5.2 安全风险

13.5.3 业务风险

13.5.4 其他风险

13.6 2022-2027年互联网保险行业投资建议综述

13.6.1 项目投资建议

13.6.2 竞争策略分析

第十四章 中国互联网保险行业的前景趋势预测

14.1 中国保险行业的前景展望

14.1.1 行业发展趋势

14.1.2 市场发展空间

14.1.3 行业发展前景

14.1.4 行业前景广阔

14.1.5 未来发展规划

14.1.6 未来行业定位

14.2 中国互联网保险发展趋势分析

14.2.1 行业监管趋势

14.2.2 未来环境发展

14.2.3 产业发展趋势

14.2.4 竞争发展态势

14.2.5 商业模式深化

14.3 我国互联网保险未来发展方向

14.3.1 互联网保险公司发展

14.3.2 O2O生态圈初步成形

14.3.3 互联网+相互保险模式

14.3.4 长尾客户消费群体

14.3.5 专业人员作用凸显

14.3.6 金融科技深度应用

14.4 2022-2027年中国互联网保险行业预测分析

附录

附录一:《中华人民共和国保险法》

附录二:《互联网保险业务监管暂行办法》

附录三:《国务院关于加快发展现代保险服务业的若干意见》

附录四:《关于促进互联网金融健康发展的指导意见》

附录五:《国务院关于积极推进“互联网+”行动的指导意见》

附录六:《关于规范互联网保险销售行为可回溯管理有关事项的通知(征求意见稿)》

附录七:《互联网保险业务监管办法(草稿)》

图表目录

图表1 互联网保险渠道与传统保险渠道比较

图表2 2018年全球互联网保险融资数量

图表3 2018年全球互联网保险平均每例融资金额情况

图表4 2017年世界互联网保险公司流量top15

图表5 日本寿险主要销售渠道

图表6 2016-2020年国内生产总值及其增长速度

图表7 2020年规模以上工业增加值同比增长速度

图表8 2020年规模以上工业生产主要数据

图表9 2013-2018年中国互联网业务收入增长情况

图表10 2008-2018年中国网民规模和互联网普及率

图表11 2008-2018年手机网民规模及其占网民比例

图表12 2020年与2019年居民人均可支配收入平均数与中位数对比

图表13 2020年全国社会消费品零售总额月度同比增长

图表14 2020年社会消费品零售总额主要数据

图表15 2020年全国居民人均消费支出及其构成

图表16 2021年居民人均消费支出及构成

图表17 2017-2018年网络购物/手机网络购物用户规模及使用率

图表18 2011-2018年中国保险行业原保险保费收入

图表19 2018年中国保险行业保费收入结构

图表20 2011-2018年中国保险行业保费收入结构变化

图表21 2017年保险行业深度、密度国际对比

图表22 《互联网保险业务监管办法意见稿》与暂行办法部分对比

图表23 中国互联网保险SWOT分析

图表24 互联网保险的市场主体

图表25 互联网保险的渠道和产品升级

图表26 互联网保险产品的需求层级

图表27 2012-2018年中国互联网保险保费收入及同比增长

图表28 2012-2017年中国经营互联网保险业务的公司数量

图表29 2012-2018年中国互联网保险保费收入结构

图表30 2012-2018年中国互联网保险保费渗透率

图表31 2018年互联网保险消费投诉量前10位的保险公司

图表32 2018年保单件数过亿的公司

图表33 互联网保险商业模式的创新能力对比

图表34 互联网保险商业模式的竞争能力对比

图表35 保险公司线上平台提供“一站式服务”

图表36 国内主要电商平台保险销售情况

本报告所有内容受法律保护,中华人民共和国涉外调查许可证:国统涉外证字第1454号。

本报告由中商产业研究院出品,报告版权归中商产业研究院所有。本报告是中商产业研究院的研究与统计成果,报告为有偿提供给购买报告的客户内部使用。未获得中商产业研究院书面授权,任何网站或媒体不得转载或引用,否则中商产业研究院有权依法追究其法律责任。如需订阅研究报告,请直接联系本网站,以便获得全程优质完善服务。

本报告目录与内容系中商产业研究院原创,未经本公司事先书面许可,拒绝任何方式复制、转载。

在此,我们诚意向您推荐鉴别咨询公司实力的主要方法。