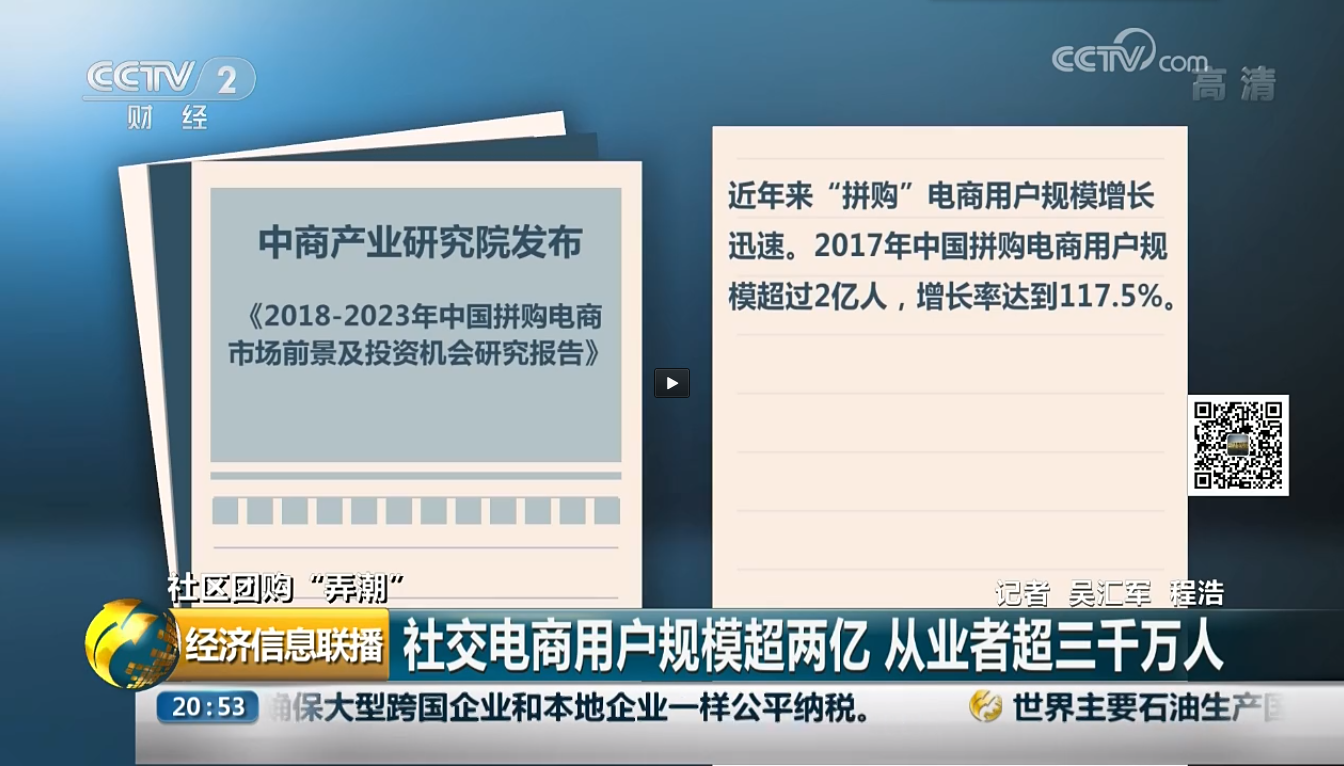

2022-2027年中国融资租赁行业商业模式深度分析与投资趋势研究预测报告

第一章 融资租赁的基本情况

第二章 融资租赁行业发展模式总体综述

2.1 国际融资租赁业发展模式总评

2.1.1 行业发展环境

2.1.2 市场发展特点

2.1.3 业务运作方式

2.1.4 相关制度安排

2.1.5 美国盈利模式

2.1.6 模式多元化趋势

2.2 中国融资租赁业发展现状

2.2.1 企业资金实力

2.2.2 企业经营规模

2.2.3 企业区域分布

2.2.4 行业规制难题

2.3 中国融资租赁业发展模式综述

2.3.1 融资模式比较

2.3.2 特有经营模式

2.3.3 商业模式演变

2.3.4 经营模式问题

第三章 中国融资租赁企业经营模式分析

3.1 融资租赁公司的设立与框架

3.1.1 性质与类型

3.1.2 公司设立条件

3.1.3 公司所需要素

3.1.4 公司组织结构

3.2 融资租赁产品的定价模式

3.2.1 定价理念转变

3.2.2 销售定价体系

3.2.3 租金定价模式

3.2.4 租金计算方法

3.3 融资租赁产品的交易流程

3.3.1 基本交易流程

3.3.2 流程差异比较

3.3.3 交易流程原则

3.3.4 交易信用体系

3.4 融资租赁公司主要的业务模式

3.4.1 直接融资租赁

3.4.2 售后回租

3.4.3 杠杆租赁

3.4.4 委托租赁

3.4.5 转租赁

3.4.6 结构化共享式租赁

3.4.7 风险租赁

3.4.8 捆绑式融资租赁

3.4.9 融资性经营租赁

3.4.10 项目融资租赁

3.4.11 结构式参与融资租赁

3.4.12 销售式租赁

3.5 融资租赁产品的营销模式

3.5.1 掌握租赁功能

3.5.2 了解客户需求

3.5.3 具体设计方案

3.5.4 具体方案思路

3.6 融资租赁企业的盈利模式

3.6.1 债权收益

3.6.2 余值收益

3.6.3 服务收益

3.6.4 运营收益

3.6.5 节税收益

3.6.6 风险收益

第四章 中国金融机构融资租赁业务模式分析

4.1 金融机构开展融资租赁业务研究

4.1.1 动因分析

4.1.2 制约因素

4.1.3 影响探讨

4.2 金融机构融资租赁业务模式

4.2.1 机构发展现状

4.2.2 港资机构挑战

4.2.3 商银合作模式

4.2.4 业务盈利模式

4.3 P2P企业融资租赁业务模式

4.3.1 发展现状

4.3.2 业务模式

4.3.3 案例分析

第五章 中国融资租赁和信托业融合发展模式分析

5.1 信托与融资租赁业的融合发展

5.1.1 产品概念

5.1.2 优势分析

5.1.3 行业相关性

5.1.4 融合发展进程

5.1.5 融合发展潜力

5.2 信托投资公司开展融资租赁业务的方式与实践

5.2.1 单独开展

5.2.2 合作开展

5.2.3 案例分析

5.3 信托与融资租赁合作的典型业务模式

5.3.1 收益权受让模式

5.3.2 应收账款信托模式

5.3.3 合作单一信托模式

5.3.4 资产证券化模式

5.4 融资租赁信托产品面临的市场风险及规避

5.4.1 风险预测

5.4.2 风险类型

5.4.3 风险控制措施

第六章 中国融资租赁业资产证券化模式

6.1 中国融资租赁业的资产证券化研究

6.1.1 基本定义

6.1.2 设立条件

6.1.3 外部环境

6.1.4 发展时机

6.2 中国融资租赁资产证券化模式分析

6.2.1 发展现状

6.2.2 产品发行模式

6.2.3 主要流行模式

6.2.4 案例评析

6.3 中国融资租赁资产证券化发展问题及对策

6.3.1 面临成本难题

6.3.2 面临问题

6.3.3 发展思考

第七章 中国融资租赁业风险管理模式分析

7.1 融资租赁业面临的主要风险

7.1.1 产品市场风险

7.1.2 金融风险

7.1.3 贸易风险

7.1.4 经济环境风险

7.1.5 技术风险

7.1.6 环境污染

7.1.7 不可抗力

7.2 融资租赁业的风险预测方法

7.2.1 经验法预测

7.2.2 科学法预测

7.2.3 资产评估

7.2.4 财务分析

7.3 融资租赁业的风险管理模式

7.3.1 业务风险管控

7.3.2 重点风险管控

7.3.3 企业监管与控制

7.3.4 风险管控趋势

7.4 融资租赁业的风险防范措施

7.4.1 规避风险

7.4.2 风险转移

7.4.3 补救措施

7.4.4 规范防范

7.5 融资租赁项目风险控制模式

7.5.1 成因分析

7.5.2 风险种类

7.5.3 防范策略

7.6 融资租赁业务信用风险控制模式

7.6.1 信用风险

7.6.2 产生原因

7.6.3 控制措施

第八章 中国融资租赁细分市场商业模式分析

8.1 飞机融资租赁

8.1.1 业务分析

8.1.2 业务定性比较

8.1.3 主要业务模式

8.1.4 美日德交易模式

8.1.5 联合发展模式

8.1.6 行业管理模式

8.2 汽车融资租赁

8.2.1 业务分析

8.2.2 发展历程

8.2.3 开展模式

8.2.4 业务流程

8.2.5 发展前景

8.3 工程机械融资租赁

8.3.1 业务分析

8.3.2 业务模式比较

8.3.3 销售模式比较

8.3.4 风险管理模式

8.3.5 发展前景

8.4 船舶融资租赁业

8.4.1 定义及优势

8.4.2 市场格局

8.4.3 政法环境

8.4.4 运行模式

8.4.5 发展前景

8.5 医疗设备融资租赁

8.5.1 业务分析

8.5.2 发展动因

8.5.3 应用分析

8.5.4 主要模式

8.5.5 案例分析

8.6 农村地区医疗器械融资租赁

8.6.1 租赁形式

8.6.2 模式必备特征

8.6.3 模式综合评价

8.6.4 模式经济效益

8.7 农业机械融资租赁

8.7.1 优势及意义

8.7.2 发展现状

8.7.3 模式分析

8.7.4 案例分析

8.8 铁路运输设备融资租赁

8.8.1 业务分析

8.8.2 模式内涵界定

8.8.3 模式参与方

8.8.4 共享式模式

8.9 合同能源管理融资租赁

8.9.1 业务分析

8.9.2 应用分析

8.9.3 主要模式

8.9.4 案例分析

8.10 太阳能电站融资租赁

8.10.1 业务分析

8.10.2 应用分析

8.10.3 模式分析

8.10.4 案例分析

第九章 中国融资租赁企业商业模式案例分析

9.1 国银金融租赁有限公司

9.1.1 公司简介

9.1.2 业务经营状况

9.1.3 业务拓展情况

9.1.4 业务模式分析

9.1.5 发展战略思路

9.2 河北省金融租赁有限公司

9.2.1 公司简介

9.2.2 主要业务介绍

9.2.3 业务模式创新

9.2.4 企业发展战略

9.3 江苏金融租赁有限公司

9.3.1 公司简介

9.3.2 企业产品结构

9.3.3 主要服务领域

9.3.4 经营状况分析

9.3.5 业务模式解析

9.4 民生金融租赁股份有限公司

9.4.1 公司简介

9.4.2 主要业务领域

9.4.3 业务模式分析

9.4.4 发展前景展望

9.5 工银金融租赁有限公司

9.5.1 公司简介

9.5.2 主要业务模块

9.5.3 经营状况分析

9.5.4 业务模式创新

9.5.5 发展战略规划

9.6 交银金融租赁有限责任公司

9.6.1 公司简介

9.6.2 公司产品介绍

9.6.3 主要业务介绍

9.6.4 租赁业务模式

9.6.5 公司发展思路

第十章 2022-2027年融资租赁业的投资及前景分析

10.1 外资融资租赁业务在我国的发展状况

10.1.1 发展概况

10.1.2 投资动机

10.1.3 生存空间

10.2 中国融资租赁业未来发展前景分析

10.2.1 发展机遇

10.2.2 发展趋势

10.2.3 发展空间

10.2.4 发展前景

10.2.5 发展规划

10.3 2022-2027年中国融资租赁业预测分析

10.3.1 影响因素分析

10.3.2 业务总量预测

10.3.3 行业规模预测

图表目录

图表 融资租赁证券化推出机制的自己流动方向

图表 截至2017年底融资租赁企业注册资本金情况

图表 截至2017年底融资租赁企业资产总额情况

图表 截至2018年底融资租赁企业注册资本金情况

图表 截至2018年底融资租赁企业资产总额情况

图表 融资租赁企业区域分布对比图

图表 xxx号融资租赁合同租金计算列表(先付)

图表 xxx号融资租赁合同租金计算列表(后付)

图表 融资租赁交易的基本流程图

图表 客户选择租赁的原因比例

图表 融资租赁业务保理流程示意图

图表 贷款购置资金流出现值表

图表 贷款购置的现金流入表

图表 融资租赁购置资金流出现值表

图表 融资租赁购置现金流入现值表

图表 经营租赁购置资金流出现值表

图表 经营租赁购置现金流入现值表

图表 贷款购置与租赁购置比较

图表 直租租赁债权转让流程图

图表 售后回租租赁债权转让流程图

图表 P2P开展融资租赁业务盘点

图表 医疗器械融资租赁信托计划流程图

图表 飞机融资性租赁业务与其他飞机融资业务的比较

图表 美国杠杆租赁交易结构图

图表 日本杠杆租赁交易结构图

图表 汽车融资租赁业务交易结构图

图表 梅赛德斯-奔驰租购悠享计划表

图表 以租代购方案与租用1年后再购置新车的比较

图表 按揭式农机租赁运用程序模式

图表 国银租赁以开展合作情况(厂商)

图表 国银租赁以开展合作情况(单体客户)

图表 国银租赁实际融资金额

图表 国银租赁月度实际融资金额

本报告所有内容受法律保护,中华人民共和国涉外调查许可证:国统涉外证字第1454号。

本报告由中商产业研究院出品,报告版权归中商产业研究院所有。本报告是中商产业研究院的研究与统计成果,报告为有偿提供给购买报告的客户内部使用。未获得中商产业研究院书面授权,任何网站或媒体不得转载或引用,否则中商产业研究院有权依法追究其法律责任。如需订阅研究报告,请直接联系本网站,以便获得全程优质完善服务。

本报告目录与内容系中商产业研究院原创,未经本公司事先书面许可,拒绝任何方式复制、转载。

在此,我们诚意向您推荐鉴别咨询公司实力的主要方法。