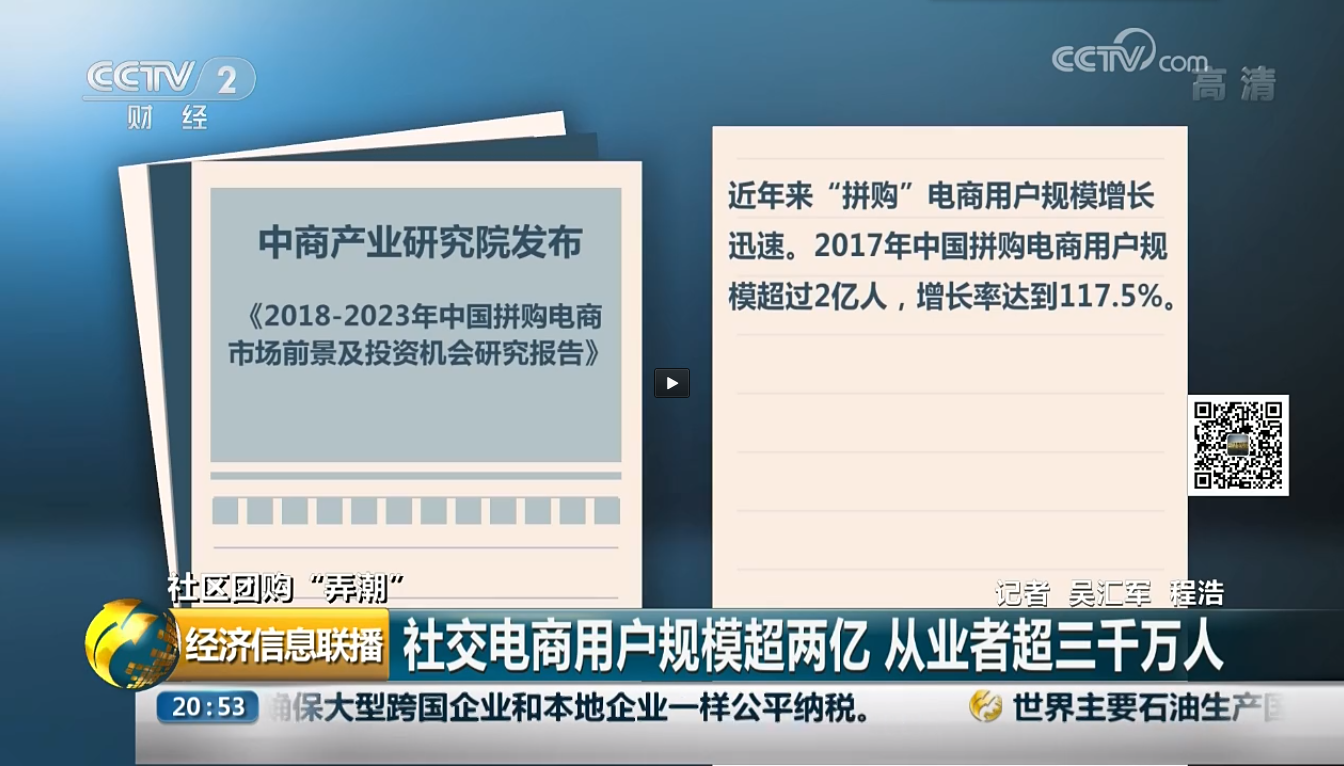

健康保险是以被保险人的身体为保险标的,保证被保险人在疾病或意外事故所致伤害时的直接费用或间接损失获得补偿的保险,包括疾病保险、医疗保险、收入保障保险和长期看护保险。2013年,中国保险业保费收入为1.72万亿元,同比增长11.2%;2013年,中国保险业赔付支出为6212.9万亿元,同比增长31.73%。2014年1-3月,中国保险业保费收入为6999.8亿元,同比增长35.9%;2014年1-3月,中国保险业赔付支出为1859.26亿元,同比增长24.96%。2013年,中国健康险业务原保险保费收入达1123.5亿元,同比增长30.22%;2013年,中国健康险业务赔款和给付达411.13亿元,同比增长37.88%。2014年第一季度,中国健康险业务原保险保费收入达491.78亿元,同比增长66.79%;2014年第一季度,中国健康险业务赔款和给付达133.22亿元,同比增长49.23%。未来,消费者对创新型、个性化的高端健康保险产品有更多需求。看好中国健康险市场,一是中产阶级以及富裕阶层增速快,他们希望获得更加方便、出色的医疗服务,并且愿意为之付费;二是老龄化趋势明显;三是普通消费者对健康管理的需求不断上升。

第一章 健康保险相关概述 12

第一节 健康保险的概念和特征 12

一、健康保险的概念 12

二、健康保险的特征 12

第二节 健康保险产品分类 14

一、按照保障范围分类 14

二、按照承保对象分类 14

三、按照给付方式分类 15

四、按照合同形式分类 15

第三节 健康保险与一般寿险的区别 15

一、健康保险自身的特殊性 15

二、健康保险与一般寿险在核保上的差异 16

三、健康保险与一般寿险在理赔上的差异 16

四、对定点医院的管理 17

第四节 健康保险的社会功能分析 17

一、充分发挥社会稳定器作用 17

二、积极参与农村合作医疗的试点 17

三、商业保险继续发挥主导作用 18

四、促进医疗服务行业的规范发展 18

第五节 健康保险的风险特点分析 18

一、健康保险产品自身的风险特点 18

二、健康保险可能产生的外界风险 18

第六节 健康保险产品创新分析 19

一、健康保险产品的创新分析 19

二、健康保险产品创新的导向选择 19

三、健康保险产品创新的条件分析 20

第二章 国外及重点地区健康保险发展分析 22

第一节 国外健康保险的比较 22

一、美国的健康保险 22

二、德国的健康保险 23

三、法国的健康保险 24

四、英国的健康保险 25

五、澳大利亚的健康保险 25

第二节 德国健康保险发展模式的经验借鉴 26

一、德国健康保险的基本框架 26

二、德国的法定医疗保险 28

三、德国的商业健康保险 34

第三节 英国健康保险经验借鉴 36

一、英国的医疗卫生体系 36

二、英国的商业健康保险市场 37

三、英国保柏公司(Bupa)运营状况 38

四、英国健康险对中国健康保险业的启示 40

第四节 欧盟健康保险发展分析 42

一、欧盟国家健康保险的市场角色 42

二、欧盟国家健康保险的市场规模 42

三、欧盟国家健康保险的供需状况 43

四、欧盟国家健康保险的监管和相关政策 44

第三章 中国健康保险发展现状剖析 46

第一节 中国健康保险发展现状 46

一、国内健康保险的发展历程 46

二、新医改关于健康保险的内容 52

三、中国健康保险行业发展概况 52

四、保险公司医疗保障业务开展情况 53

五、商业健康保险发展存在的问题 54

六、中国健康保险市场的核心矛盾 55

七、保险公司投资医疗机构有利健康保险经营 56

第二节 健康保险在全民医保中的定位 58

一、健康保险在医疗保障体系中的定位 58

二、健康保险的商业运行模式 59

三、中国健康保险的发展现状 61

四、新医改与健康保险发展的前景 63

第三节 医改对中国健康险影响分析 65

一、有利影响 65

二、不利影响 65

第四节 影响健康保险发展的内外因素 66

一、内部因素 66

(一)专业人才短缺 66

(二)专业化管理 66

(三)缺乏数据基础建设 66

二、外部因素 67

(一)国家政策的限制 67

(二)政策支持不够的因素 67

(三)强制运行风险型商业医疗保险 67

(四)来自卫生服务机构的医疗风险因素 68

(五)来自政府及社会医保经办机构的因素 68

(六)付费机制 69

第五节 健康管理对医疗保险的助推作用 69

一、控制医疗保险基金支出 69

二、提高商业健康保险机构的市场竞争力 69

三、降低商业健康保险机构的运营风险 70

第六节 商业健康保险应有的带动作用 71

一、应起到健康产业链的龙头带动作用 71

二、构建中国特色的健康管理体系 71

三、实施有助于培养居民健康观念的文化政策 71

第七节 农村商业银行的SWOT分析 72

一、对农村商业银行进行SWOT分析的必要性 72

二、对农村商业银行的SWOT分析 73

三、基于SWOT分析对农村商业银行提供竞争力的建议 74

第八节 中国健康保险的经营模式分析 75

一、短期内应实行结合式健康保险模式 75

(一)结合式医疗健康保险模式的内涵 75

(二)短期内采用结合式健康保险模式的原因 76

(三)结合式健康保险模式存在的缺陷 76

二、从长远看应实行管理式健康保险模式 77

(一)实行管理式医疗健康保险模式的原因 77

(二)短期内发展管理式健康保险的障碍 78

第四章 中国保险市场运行形势分析 81

第一节 中国保险市场四个突破 81

一、首家自保公司开业 81

二、首家互联网保险公司开业 81

三、首套重疾表发布 82

四、入选首批全球系统重要性保险机构 83

第二节 保险市场经营情况分析 83

一、保险行业资产总额分析 83

二、保险市场经营情况分析 84

三、保险行业保费收入分析 86

四、保险行业赔付支出分析 87

五、保险行业偿付能力向好 87

第三节 保险企业的商业模式分析 87

一、构建协同发展商业模式 87

(一)优化资源整合 88

(二)实现价值创新 89

二、积极打造运营管理商业模式 89

三、建立健全风险管理与控制模式 90

(一)建立健全企业的风险防控体系 90

(二)培养企业职工的风险防范意识 91

(三)建立系统化的资本补充机制 91

四、构建持续盈利商业模式 91

(一)主业的多元与均衡格局构建 92

(二)兼顾承保与投资双向发展 92

第四节 保险业开拓新蓝海 92

一、巨灾险下半年问世 92

二、民资渴望参与健康险 93

第五节 保险市场发展展望 94

一、与金融改革协同发展 94

二、与社会保障体系协调发展 98

三、以机制创新促进商业模式改革 99

第六节 加强保险资金运用的建议 101

一、创造良好的外部条件 101

二、提高资金运用效率 101

三、加大保险产品创新 102

四、加大人才培养 102

五、建立健全的风险管控体系 102

第五章 中国健康保险运行分析 103

第一节 中国健康保险运行分析 103

一、健康保险保费收入 103

二、健康保险赔付情况 103

第二节 中国健康保险分省区运行分析 104

第三节 中国健康保险重点区域市场分析 107

一、北京 107

(一)北京健康保险保费收入 107

(二)北京健康保险赔付情况 107

二、上海 108

(一)上海健康保险保费收入 108

(二)上海健康保险赔付情况 108

三、广东(不含深圳) 108

(一)广东健康保险保费收入 108

(二)广东健康保险赔付情况 110

四、深圳 110

(一)深圳健康保险保费收入 110

(二)深圳健康保险赔付情况 111

五、江苏 111

(一)江苏健康保险保费收入 111

(二)江苏健康保险赔付情况 112

六、山东(不含青岛) 113

(一)山东健康保险保费收入 113

(二)山东健康保险赔付情况 114

第六章 健康保险在新医改中的地位和作用 115

第一节 健康保险在新医疗保障体系中的地位 115

一、健康保险社会医疗保险均衡发展的理论依据 115

二、健康保险在新医疗保障体系中的必要性和优势 116

三、确保健康保险快速发展的政策建议 117

第二节 健康保险在医疗保障体系中的角色分析 120

一、角色I:补充保障的主要提供者 120

二、角色Ⅱ:基本保障的主要竞争者 122

三、角色III:医疗保险机构与卫生服务提供者关系的探索者 129

第三节 健康保险在新医改中作用 130

一、健康保险是现代医疗服务体系的重要组成部分 130

二、健康保险提升医疗服务体系运行效率的机制 131

三、健康保险推动中国医药卫生体制改革向纵深发展 133

第四节 新医改对健康保险的影响 134

一、健康保险在医疗保障体系中的地位 134

二、医改将改善健康险的业务环境 135

三、医改给健康险留下了发展空间 135

四、医改或将给健康险实际的鼓励 136

第七章 中国大病保险“太仓模式”市场推广分析 137

第一节 大病保险“太仓模式”推广的可行性分析 137

一、大病保险制度产生和发展的客观必然性分析 137

(一)高额医疗费用负担是大病保险制度实施的需求驱动因素 137

(二)大病保险制度最符合保险的互济性要求 137

(三)商业保险机构承办是政府职能转变的必然要求 137

二、太仓模式的实践证明大病保险制度具有必然性和可行性 138

(一)实现了大病保险政策的预期目标 138

(二)通过采购专业服务提升了效率 138

(三)经营风险得到有效控制 138

三、大病保险太仓模式推广的可行性分析 139

(一)政治可行性 139

(二)经济可行性 139

(三)社会可行性 139

(四)技术可行性 140

第二节 大病保险运行过程中的主要问题 140

(一)大病保险制度发展的可持续性问题 140

(二)地方政府主导作用发挥存在偏差 141

(三)商业保险机构之间的恶性竞争 141

(四)医保信息数据的开放与安全性问题 141

第三节 大病保险推广的路径选择 142

一、正确发挥“政府主导、专业运作”的指导原则作用 142

二、加强制度的顶层设计与执行 142

三、低水平起步、试点运行、逐步推广 143

四、建立大病保险的监管合作机制 143

第八章 中国长期护理保险市场运行分析 145

第一节 中国长期护理保险的相关概述 145

一、长期护理保险的定义 145

二、长期护理保险与养老保险的区别 146

第二节 中国建立长期护理保险的制约因素分析 146

一、观念因素 146

二、经济因素 147

三、市场因素 147

四、护理机构及人员因素 147

第三节 中国长期护理保险的推进路径分析 148

一、舆论宣传为前提 148

二、法律法规是保障 148

三、建立多层次的筹资机制 149

四、积累经验数据 150

五、培养专业人才 150

六、加强医护人员的培训 152

第九章 中国健康保险行业市场发展环境分析 154

第一节 中国经济环境分析 154

一、中国GDP增长情况分析 154

二、工业经济发展形势分析 155

三、社会固定资产投资分析 156

四、全社会消费品零售总额 157

五、城乡居民收入增长分析 159

六、居民消费价格变化分析 160

七、对外贸易发展形势分析 161

第二节 中国健康保险行业政策环境分析 162

一、保险行业政策分析 162

(一)行业监管部门 162

(二)主要监管内容 162

(三)国家支持保险业发展 164

(四)保险业频出利好政策 165

二、健康保险行业相关政策解读 167

(一)深化医改带动商业健康保险发展 167

(二)商业保险积极备战大病保险 168

(三)商业保险机构参与新农合经办服务 169

(四)政策推动健康服务业发展 172

第三节 中国健康保险行业社会环境分析 172

一、人口环境分析 172

二、中国城镇化率 174

三、卫生总费用统计 174

四、居民医疗保健支出 175

第十章 中国专业健康保险市场运行分析 176

第一节 中国专业健康保险公司经营情况分析 176

一、中国人民健康保险股份有限公司 176

(一)企业基本情况分析 176

(二)企业主要保险产品 176

(三)企业经营情况分析 177

(四)企业竞争优势分析 177

(五)企业最新动态分析 179

二、平安健康保险股份有限公司 179

(一)企业基本情况分析 179

(二)企业主要保险产品 179

(三)企业经营情况分析 180

(四)企业最新动态分析 180

三、昆仑健康保险股份有限公司 180

(一)企业基本情况分析 180

(二)企业主要保险产品 181

(三)企业经营情况分析 182

(四)企业最新动态分析 183

四、和谐健康保险股份有限公司 183

(一)企业基本情况分析 183

(二)企业主要保险产品 184

(三)企业经营情况分析 184

(四)企业最新动态分析 184

第二节 专业健康保险公司经营效率影响因素分析 185

一、行业环境因素 185

(一)保险密度 185

(二)市场份额 185

(三)市场集中度 185

二、经营管理因素 186

(一)资产规模 186

(二)赔付金额 186

(三)盈利能力 186

(四)资产应用水平 187

三、市场需求因素 187

(一)人均可支配收入 187

(二)社会医疗保险参保率 187

(三)主要疾病死亡率 188

第三节 专业健康险公司的发展对策 188

一、力求观念创新 188

二、力求模式创新 188

三、力求管理创新 189

四、力求产品创新 189

五、力求营销创新 190

六、争取政策支持 190

第十一章 2018-2023年中国健康保险发展前景与策略 192

第一节 2018-2023年中国健康保险发展前景 192

一、健康保险催化健康管理市场更加完善 192

二、健康保险市场需要政策和制度支持 193

三、中国健康保险行业发展前景 195

四、2018-2023年中国健康险原保险收入赔付预测 198

第二节 商业健康险如何更好地介入新医改 199

一、积极建设保险公司信息与社保系统对接平台 199

二、充分发挥商业健康保险对社保的补充作用 200

三、鼓励商业健康保险营运模式的创新 202

第三节 中国健康保险的发展思路 202

一、明晰基本保险和补充保险的界限 203

二、坚定健康险专业化发展道路 203

三、积极拓展健康保险服务领域 203

四、完善商业健康保险税收制度体系 204

第四节 加快中国健康保险发展的对策建议 204

一、构建完善的国民健康保障体系 204

二、把握商业健康保险的经营规律 204

三、正确认识培养商业健康保险专业人才的重要性 205

四、构建商业健康保险专业监管的系统框架 205

第五节 中国健康保险的发展战略 206

一、公立医疗保险的第三方管理 206

二、以大病统筹基金购买团险 206

三、补充性医疗保险 206

第六节 加强健康保险公司盈利能力管理的对策 207

一、开发适合群众需要且公司效益较好的产品 207

二、重点发展兼有理财和保障功能的万能型产品 208

三、投资与健康相关的产业链 208

第七节 健康保险公司的风险分析 209

一、投保人的逆向选择风险 209

二、投保方的道德风险 209

三、医疗机构的道德风险 210

第八节 降低健康保险风险问题的对策 210

一、建立投保客户健康诚信档案 210

二、建立和健全保险公司信用机制 211

三、健全对健康保险公司监管体制 211

四、开展管理式医疗保险模式 212

五、建立专业化健康保险队伍 213

六、建立适当的政府参与机制 213

第十二章 健康保险推行社区健康保障服务模式可行性分析 215

第一节 社区医疗保障现状分析 215

一、社区医疗保障发展的基本状况 215

(一)医疗卫生机构数量统计 215

(二)医疗卫生机构服务分析 216

二、社区医疗体系发展中存在的主要问题 219

三、社区医疗体系所面临问题的主要原因 219

第二节 社区医疗体系的发展需要商业健康保险介入 221

一、商业健康保险介入社区医疗体系具有多方面意义 221

二、商业健康保险介入社区医疗保障领域面临两种保障模式选择 222

三、商业健康保险介入社区医疗体系将发挥多方面作用 223

四、商业健康保险介入社区医疗具备多角度的可行性 224

第三节 健康保险介入社区医疗领域的主要思路 225

一、依据社会医疗保险政策走势,确定服务模式 225

二、根据医疗费用风险特点,采用相应控制手段 226

三、针对各种保障需求,开发相关保险产品 226

四、选择适当的社区医疗网络合作模式 227

五、运用先进技术手段,构建后台技术支持体系 227

六、加强同大型医疗机构间的合作 228

本报告所有内容受法律保护,中华人民共和国涉外调查许可证:国统涉外证字第1454号。

本报告由中商产业研究院出品,报告版权归中商产业研究院所有。本报告是中商产业研究院的研究与统计成果,报告为有偿提供给购买报告的客户内部使用。未获得中商产业研究院书面授权,任何网站或媒体不得转载或引用,否则中商产业研究院有权依法追究其法律责任。如需订阅研究报告,请直接联系本网站,以便获得全程优质完善服务。

本报告目录与内容系中商产业研究院原创,未经本公司事先书面许可,拒绝任何方式复制、转载。

在此,我们诚意向您推荐鉴别咨询公司实力的主要方法。