又走过一年的奋斗和打拼,证券业的2016悄然落下帷幕。2017年的第一天,我们想用数据说话,看看哪些券商在2016年努力拼搏,在去年的基础上取得了长足进步。篇幅关系,今天我们先就投行业务、经纪业务、新三板三大业务进行排行梳理。

第一组数据:投行业务

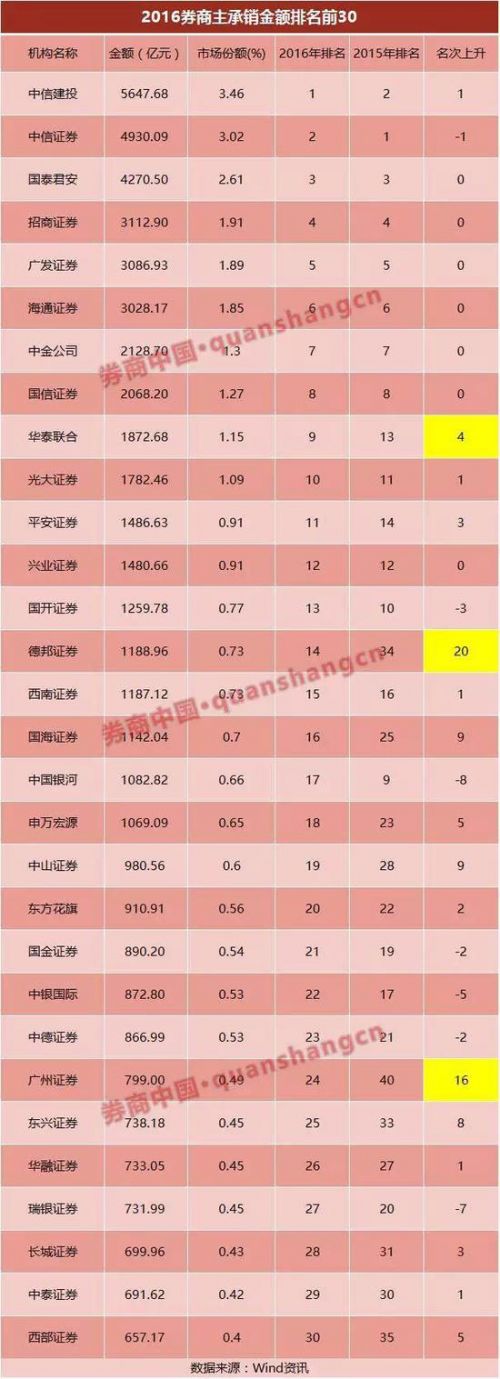

从近百家证券公司的主承销金额排名情况来看,2016年排名第一的是中信建投证券,主承销金额合计高达5647.68亿元,高居榜首;紧随其后的为中信证券和国泰君安,两家的主承销金额分别为4930.09亿元和4270.5亿元。

其他进入主承销金额排名前十的还有招商证券、广发证券、海通证券、中金公司、国信证券、华泰联合证券以及光大证券,其中华泰证券由2015年的第13位提升至2016年的第9位,提升4个名次,而光大证券由2015年的排名第11位提升1个名字,挤进前十。

另外,2016年在券商承销保荐业务方面,名字大幅度提升的还有以下券商:

德邦证券,2016年主承销金额为1188.96亿元,排名由2015年的34名上升至2016年的14名,名次提升20位;

广州证券,2016年主承销金额达798.99亿元,由40名上升至24名,进步16个名次;

华福证券、财富证券2016年名次相比较2015年都提升了20位;

华创证券、长江证券,名次各提升14位;

新时代证券名次提升13位;

华金证券名次提升27位;

国融证券名次提升13位。

不过,名次提升幅度最大的券商是开源证券和九州证券两家券商,其中,开源证券主承销金额排名由2015年的第78位提升至2016年的第47位,名次提升31位;九州证券,名次由2015年的第85位提升至2016年的第52位,名次提升33位,为主承销排名中进步最快的券商。

1、股权融资承销排行

2016年,整体券商的股权承销金额总计超过1.8万亿元。中信证券承销金额为2205亿元,以绝对优势蝉联榜首,紧随其后的为华泰联合证券及国信证券。在股权融资承销金额排名中,位列前十的还有中信建投、海通证券、国泰君安、广发证券、中金公司、西南证券和中德证券。

2016年股权融资为18514亿元,比之去年年末总融资金额17568亿,上涨5.38%。近两年增发在股权融资中占据着绝对主导地位。截至2016年年末,增发融资金额达到了14993亿元,占所有股权融资金额的81%。而首发募资仅达到1496亿元,占据股权募资8%。

2016年上半年IPO融资284亿元,下半年开闸放水,融资金额大幅升至1212亿元。全年IPO融资金额为1496亿元,较2015年小幅下滑。不过2016年首发家数则从2015年的223家增长至了227家。2016年的两大IPO是上海银行及江苏银行,融资金额分别为106.7亿元与72亿元。

2、增发融资

2016年的增发数量较之2015年的632家下落到了576家,但增发融资金额达到了14993亿元,同比上涨9%。其中最大一单增发为长江电力。

另外,2016年配股发行10起,融资金额176亿元,较去年上涨11%。2016年发生可转债募资12起,融资金额227亿元,为去年的2.4倍。2016年共发生融资事件12起,募资1623亿元。

如发现本站文章存在版权问题,烦请联系editor@askci.com我们将及时沟通与处理。

如发现本站文章存在版权问题,烦请联系editor@askci.com我们将及时沟通与处理。