去年以1040亿元的总销售挺进全国房地产TOP15,旭辉在规模追逐的路上已越走越远。根据观点指数2018年1-8月中国房地产企业销售排行榜,旭辉今年前八月销售排第14位,继续领衔TOP15以内。

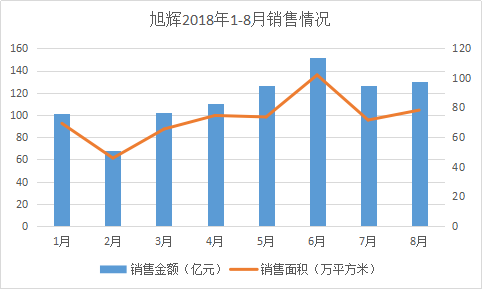

2018年1月至8月,旭辉累计实现合同销售金额916.9亿元,几乎接近去年全年销售金额,该数字也是其2018年销售目标1400亿元的65.49%。按照旭辉今年2600亿元可销售货值计算,市场人士认为,其全年销售将超出1400亿元,规模进一步提升。

事实上,房地产企业规模扩张的根本在于土地,而土地的选择则表现在开发商的判断,以及对一座城市进与退的选择。作为闽系房企的佼佼者之一,旭辉规模的快速提升,很大程度上正得益于其在土地方面的准确研判。

在一二三线城市之间的“跳跃、换挡”,为旭辉销售的增长腾挪了空间。另一方面,通过观点指数对旭辉的研究,从一二线城市逐渐换步为二三线,是旭辉城市布局战略的一大趋势。

据了解,今年上半年,旭辉的主要销售金额来自于25个城市,这些城市里面包括温州、无锡、三亚、嘉兴、镇江、临沂等多个三线城市,在总销售金额中,三线城市对旭辉的销售贡献达到14%。除此以外,2018年1-7月新增的土储当中,有近四成土地是旭辉从三四线城市中得来。

按照旭辉的说法,在未来,三四线城市将占其20%以上的规模。这意味着,在一线核心城市存量时代特征逐步凸显的情况下,旭辉的转移二三线战略将变得更为明显。

规模事实与城市转移

自2012年上市不足百亿规模,到2017年成功实现1040亿元的销售,旭辉从百亿到五百亿的增长花费了四年的时间,而从五百亿到实现千亿的跳跃仅用一年,这种成倍、快速的规模增长背后,是其调整城市布局的现实。

根据年报披露数据,2016年旭辉一、二、三线城市销售占比分别为35.80%、62.40%、1.80%。2017年,旭辉一、二、三线销售占比调整为14.80%、82.20%、3.00%。通过对比,在2017年1040亿元的销售中,一线城市对旭辉的销售贡献值已经明显下降,取而代之是二三线城市贡献比例的不断提升。

数据来源:观点指数整理

据了解,旭辉今年上半年销售金额主要来自25个城市的超过130个项目,这些城市里面就包括温州、无锡、三亚、嘉兴、镇江、临沂等多个三线城市。

旭辉披露的2018年中报显示,今年上半年,其一线城市销售占比已经下降至5.70%,而二三线为旭辉提供了近95.00%的销售贡献,当中三线城市的销售占比相比去年提升了超过10.00%,在三个城市中增长最大。

这样的变化与旭辉一直以来倡导“聚焦一二线”的战略形成鲜明对比。毫无疑问,旭辉有意减弱一线城市的布局,进而加强二三线城市的投入比重。

数据来源:观点指数整理

观点指数通过观察发现,旭辉自2012年上市以来,在三线城市的销售规模一直保持着3%以上的占比,该比例在2016年稍有所下降,随后于2017年大幅增加。

事实上,自2016年9月新一轮的房地产调控政策实施以来,一线核心城市布局的房地产企业普遍面临压力,高地价、限房价挤压了房企的利润与规模空间。

同时,由于二三线城市受政策调控影响相对于一线核心城市要低,一线城市所产生的外溢需求也通过二线及部分强三线的城市表现出来。不同地区及城市可销售资源供应的多元化,以及受惠二、三线城市销售的良好表现,使得旭辉迅速在规模的扩张上占领了优势。

除此以外,国内城市不同发展阶段的客观因素,也成为旭辉在未来一段时间看好二三线城市的理由。旭辉管理层方面曾表示,房地产行业经过最近几十年的发展,一线核心城市的增量房开发已经过了高峰期,未来将更多转向存量房市场的开发,而二线及强三线城市将成为增量房开发的新宠。

以商业物业市场为例,据统计,今年第二季度商用物业开发指数同比下降12.1%;新增商用物业项目环比下降8.2%。当中,一线城市新增购物中心面积133万平方米,比去年同期下降40%。这意味着,在一线核心城市存量时代特征逐步凸显的情况下,旭辉的转移二三线战略将变得更为明显。

二三线土地与利润算法

值得一提的是,旭辉“聚焦一二线城市”的战略至2013年逐步形成,其提出增加进军潜力较好的二线城市后,于当年成功布局了杭州、沈阳、武汉等城市。2014年起,旭辉先后进入了南京、广州、宁波等一二线城市以后,其在三线城市的布局也开始发力,于2016年新进宜兴、佛山两个三线城市。

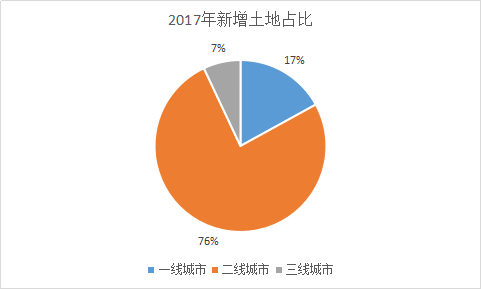

从近两年的拿地情况来看,也可以判断旭辉城市布局重心的转移。2017年,旭辉继续进入中山、临沂、嘉兴、太仓、平湖、海口、温州,将三线城市的拿地占比提升到7%,另外,一二线城市的占比则为17%及76%。

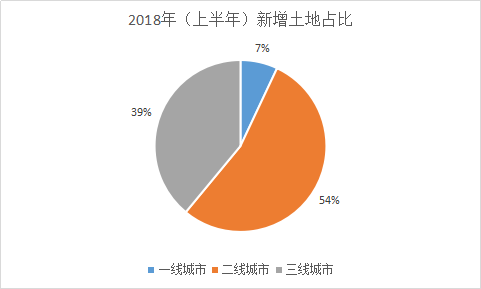

最新的数据显示,2018年1-7月,旭辉还进入了诸如常州、衢州、徐州、芜湖、台州、南通、潍坊、淄博、济宁等三线甚至四线城市。其于前7月共新获取72宗地块,合计总建筑面积955万平方米,新增货值1800亿元,当中一二三线城市新增土地占比分别为7%、54%及39%。

数据来源:观点指数整理

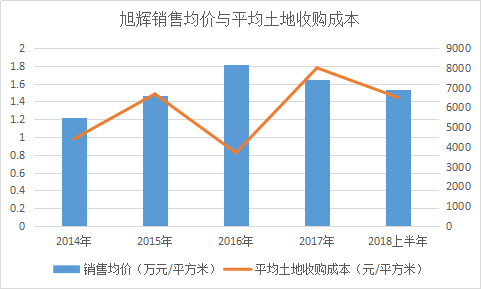

事实上,土储结构向二三线城市的倾斜,一个显著的效果是土地成本的迅速下降。观点指数了解到,旭辉2017年的平均土地收购成本达8000元/平方米,而在2018年上半年,旭辉平均土地收购成本仅为6500元/平方米。市场人士向观点指数表示,旭辉拿地成本的下降除了加大合作的因素之外,另一方面是加强了三线较低能级城市的投地。

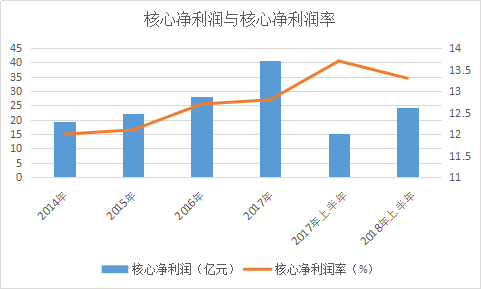

截止2018上半年,旭辉共有约4040万平方米的土地储备,货值约6500亿元。事实上,二三线相对低廉的土地成本也为旭辉的利润提供了一定的上升空间。中报披露显示,旭辉2018年上半年核心净利润为24.46亿元,同比实现了近60%的增长。期间,旭辉核心净利润率为13.3%,总体上看,都表现出一个上升的趋势。

数据来源:观点指数整理

值得一提的是,一方面旭辉加强二三线城市的布局为其土地成本及利润腾挪了空间,另一方面,进驻的部分较低层级的三线城市也对其销售均价造成了一定程度的影响。由于减少了一线城市的销售贡献比例,旭辉在销售均价方面录得了一定下降。

据了解,旭辉2016、2017年销售均价为1.82万元/平方米、1.65万元/平方米,至2018年上半年,该公司销售均价进一步下降至1.53万元/平方米,比上年同期下降近17%。对此,旭辉主席林中曾在中期业绩会表示,下半年随着一线城市货值的推出,销售均价会有进一步的提升。

如发现本站文章存在版权问题,烦请联系editor@askci.com我们将及时沟通与处理。

如发现本站文章存在版权问题,烦请联系editor@askci.com我们将及时沟通与处理。