去年刚有起色的金融租赁资产支持证券(ABS),在今年似乎“哑火”了。经过梳理发现,在2018年过去的半年里,还没有一家金融租赁公司发行ABS产品。

一家千亿规模以上的金融租赁公司资产交易部人士透露,今年金融租赁公司ABS遇冷,很大程度上是受《关于规范金融机构资产管理业务的指导意见》(下称“资管新规”)影响,“很多金融租赁公司正在持续推进ABS的进展,如何发、怎么发,我们正在探索”。

然而,在金融租赁ABS遇冷的同时,商务部系下融资租赁公司却逐渐回暖起来。据统计,今年上半年,商租共发行了60单ABS产品,共计668.58亿元,无论是在数量上,还是在规模上均比去年有所增长。

在去年年底召开的一次内部讨论会上,一家龙头租赁公司高管在发言时称:“日子越来越不好过,市场竞争太激烈,盈利空间大大压缩,”并呼吁,“融资租赁行业应该提高进入门槛,租赁的业务不是谁想做就能做的”。

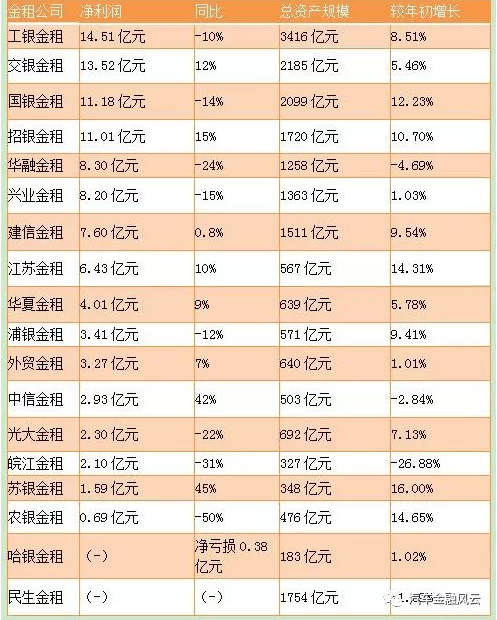

半年后,工商银行2018年半年报数据显示,其子公司工银金融租赁的净利润为14.51亿元,同比下降10%。

不仅如此,统计的18家金融租赁公司中,工银金融租赁、国银金融租赁、兴业金融租赁等8家上半年净利润均为负增长。而在资产规模上,18家金融租赁公司大部分增速在个位数或负增长,且没有一家增速超过20%,与前几年金融租赁全行业动辄30%、50%的净利润增长,50%乃至100%以上的规模快速扩张相比,金融租赁公司今年业绩大幅下滑。

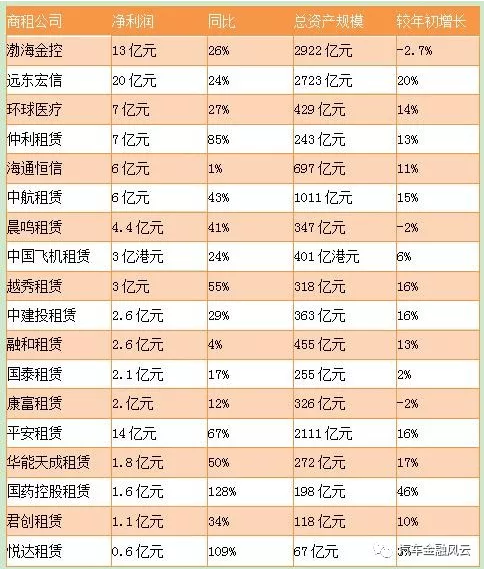

而另外一方面,商务部系下的头部租赁公司在2018年上半年发展不错,从已公布的18家数据来看,净利润增长在20%以上的有14家,其中不少租赁公司净利润增速在50%以上。

翻阅半年报不难发现,皖江金租现共计10笔诉讼案件,涉诉标的金额总计6.15亿元。其中7笔是公司作为原告的诉讼案件,涉诉标的金额为5.21亿元。

一位业内资深人士表示,宏观经济增速下行,尤其是金融监管趋严,严格限制金融租赁公司向政府平台类业务的投放。而另外一方面,金融租赁公司一向青睐“垒大户,重规模”,地方政府平台受限后,金融租赁公司对其他业务专业化不强,再加上今年爆雷不断,这种情况下,金融租赁公司不敢贸然尝试其他业务,导致了净利润的集体下滑。

金融租赁公司的控股股东一般为银行或央企,虽然有资金成本优势,但是客户也是以母行或央企客户为主,投放时租赁定价可能会受到一定制约,这样会影响金租公司的净息差。

另外,金融租赁公司当前受银保监会的强监管,自身在风控上也较为严格,而且缺乏灵活性,所以很多领域的租赁业务,难过自身风控关。

与此同时,多家金融租赁公司受处罚。据不完全统计,最近一年,约有15家金融租赁公司受处罚,罚款金额远超过去10年之和。

均匀稳定的现金流、风险高度分散、破产隔离,这些都是资产支持证券化产品基础资产的明显特征,而这些特点与租赁资产吻合度很高。在市场需求和相关政策的鼓励下,租赁资产证券化业务发展前景被众多人士看好。今年6月初,证监会副主席阎庆民在资本市场发展高峰论坛上致辞时更是表示,下一步将把发展直接融资放在更加突出的位置。

数据显示,从今年年初至6月底,我国租赁公司共发行了60只租赁资产证券化产品,累计发行规模达668.58亿元。其中,商务部系下融资租赁公司中,证监会主管的企业资产支持证券产品(企业ABS)发行49只,发行规模为545.90亿元;银行间市场交易商协会主管的资产支持票据产品(ABN)发行11只,发行规模为122.68亿元。

就公司而言,其中,远东租赁在今年1月、2月和5月分别发行了远东2017远东四期资产支持专项计划、2018中金远东一期资产支持专项计划、2018远东一期资产支持专项计划3笔ABS产品,发行规模累计超过100亿元,位居行业之首;其次是易鑫租赁和狮桥租赁,2018年至今,分别累计发行64.75亿元和53.3亿元的多单租赁ABS。

对于金融租赁公司而言,去年多家金融租赁公司对租赁ABS呼声高涨,并有较大进展,但到了今年,时间已过半,至今没有发行一单。

一家资深券商人士表示,当下单笔较大金额的资产监管要求非常严格,金租或受限制。另外,这也与金融租赁公司的融资安排有关,今年上半年一些金融租赁公司正在进行ABS的项目推进,预计下半年会发行租赁ABS。

在金融租赁ABS受阻的同时,金融租赁公司开始转攻金融债,根据统计,2018年以来,共有9家金融租赁公司发行11单金融债,共计320亿元。不过随着市场资金的紧张,平均发行利率已经从去年同期的4.5%升至5%以上,进入“5”时代。

未来,ABS将成融资主流。新的监管框架的落实可强化中国租赁公司所受监管,同时降低由应收租赁款项支持的ABS的风险,而这具有正面信用影响。

现在整个行业都由银保监会实施监管,而之前由商务部监管的租赁公司有望面临更为严格的监管,这将降低租赁资产支持ABS的风险。从长远来看,新的监管架构可能导致通过信贷资产证券化(CAS)计划发行的中国租赁资产支持证券交易的比例上升。

如发现本站文章存在版权问题,烦请联系editor@askci.com我们将及时沟通与处理。

如发现本站文章存在版权问题,烦请联系editor@askci.com我们将及时沟通与处理。