资料来源:西安国民经济和社会发展统计公报,陕西省统计局

酒店行业处于整个经济发展架构中相对下游的位置,是获取需求的行业。因此要了解一个城市的酒店发展状况,需从经济和旅游说起。俗话说,经济基础决定上层建筑。纵观西安的产业结构,第二产业以高新技术产业和现代装备制造业为主,第三产业占比60%。但进一步细分可见西安的第三产业大部分以劳动密集型的服务业为主,缺乏足够比重的金融和贸易产业。这种产业结构直接影响的是酒店商务客源和在店会议客源的支付力水平。

资料来源:各城市国民经济和社会发展统计公报

从旅游市场发展来看,西安作为千年帝都、历史名城,每年的游客到访量在全国名列前茅,但这些游客给西安带来的价值究竟有多少?浩华将西安作为西北重点城市,横向比较了西南、华中、华东和京津冀地区的重点二线城市的旅游数据。西安总游客数高于杭州,但游客人均消费却只为杭州的三分之一。也许正是因为西安丰富的历史遗产,才形成了长期以来以旅游团观光客为主体的发展模式。西安的旅游发展急需产品升级和消费升级。

资料来源:西安十三五规划纲要,2015年西安旅游产业统计监测报告

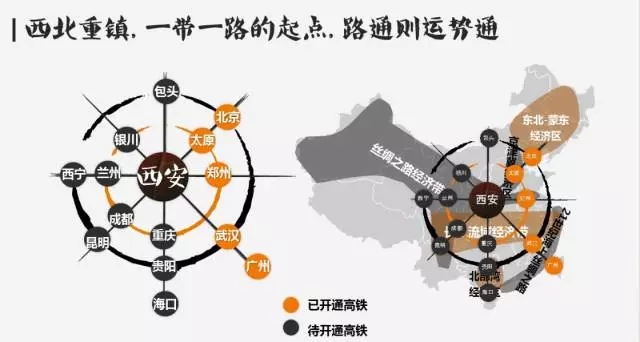

西安作为西北重镇,随着一带一路政策的确立,正逐渐受益于诸多利好。2012年,西安开通了至北京和广州的高铁,随后会陆续开通连接西面城市的高铁,形成米字型高铁网络。西安作为中国的几何中心,以其为核心,四面贯通丝绸之路经济带、京津冀经济带、长江流域经济带、海上丝绸之路经济带,和北部湾经济带,对于国内经济贸易往来和旅游发展的促进作用不可估量。不仅如此,西安还是一带一路的起点,向西连接欧亚大陆桥,直至阿姆斯特丹。

在这种形势下,西安已经逐渐形成了明确的一城三副一区分区发展版图,经济发展和旅游生态开发并举。囊括了空港新城、能源金融贸易区、经开区、港务区、浐灞生态区和高新区部分区域的陕西自贸区的建立,都将促进西安对外贸易的发展。

在对西安宏观环境的梳理后,我们继续分析西安的酒店市场的发展现状。

尽管西安涉外接待饭店的历史可以追溯到始建于1953年的人民大厦,但直到1991年,才迎来第一家国际品牌酒店喜来登的开业。2004-2005年人民大厦酒店群和雅高集团建立了合作。2007年香格里拉的开发成为了高新区第一家国际品牌酒店。2011-2016年伴随着房地产市场的发展,国际品牌入驻的步伐随之加快,逐渐形成现在的西安高端酒店版图。

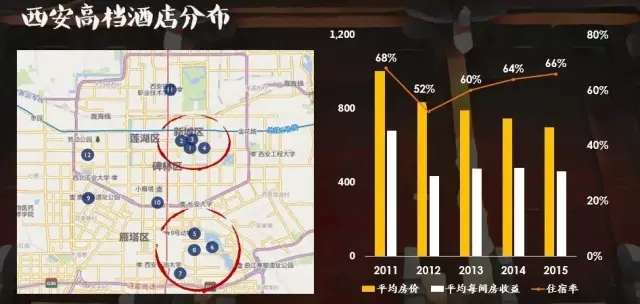

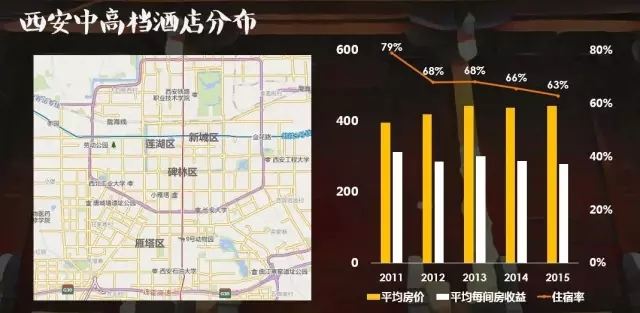

从分布上来看,西安的高档酒店主要集中在市中心的人民大厦酒店群和曲江新区。基于经济发展的有力支持,除了2012年新开业酒店过多造成出租率的大幅下降外,大多数年份西安高端市场的出租率保持在65%左右。但由于商务客人的支付力差,游客的平均消费低,高端市场的房价表现一直差强人意。

从市场需求细分上看,高端市场整体呈现出会议、商务、旅游三足鼎立的均分格局。但细化到三大主要酒店商圈,则区域性竞争明显,各商圈自成体系。曲江新区以会议会展为主,辅以高新区溢出的商务需求。高新区则以压倒性比例的商务需求为主。而市中心的鼓楼商圈则接待了比例最高的旅游相关需求。

浩华统计了未来3-5年预计的高端酒店新增供给,主要集中在高新区、曲江和经开区。未来2-3年新增供给的集中开业将影响整体出租率表现,但长远看来,浩华对西安市场还有着积极的判断,预计长期出租率将保持在63%左右。

相比高端市场,西安中高端市场国际品牌发展相对迟缓,国内品牌如亚朵,仍是西安中高端市场的主力军。由于供给相对平稳,房价水平又在大多数企业可接受的差旅范围内,西安的中高端酒店市场呈现出住宿率高、平均房价稳定的特点。

但是近几年中高端酒店的签约量明显上升,未来3年市场供给量将大幅度提高,项目也集中在曲江和经开区。

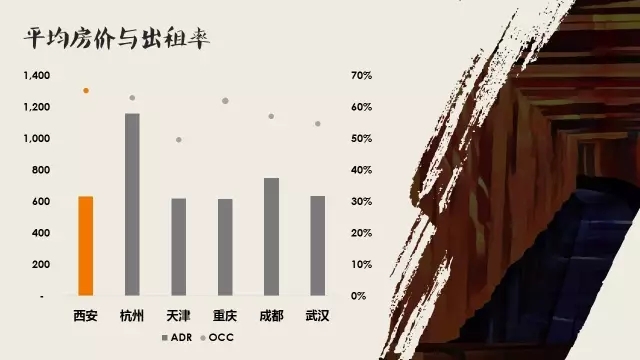

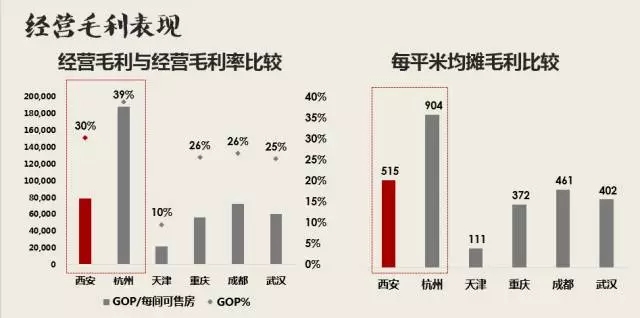

浩华援引了《2017年中国饭店业务统计》的数据,将西安同5座重点二线城市做了横向比较,进一步理解西安酒店运营的特点。从平均房价和出租率来看,在上述城市中,西安的出租率最高,但房价则处于中等偏下的位置。杭州房价表现突出,成都次之。在700元房价水平线下的城市还包括天津、重庆、和武汉。这些城市都有着与西安相似的经济结构和旅游发展现状。

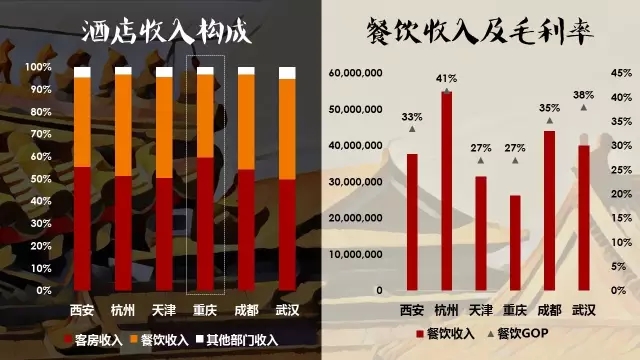

从酒店收入构成上看,西安较为明显是客房收入占主导,酒店餐饮也以会议宴会收入居多,普遍来说中餐厅的使用率偏低。杭州、天津和武汉的餐饮收入接近客房收入。鉴于重庆居民的消费习惯和其发达的社会餐饮,其酒店餐饮需求不大。

我们进一步探寻餐饮收入,再次验证了餐饮收入和餐饮毛利率的正相关关系。几大城市从高至低排序分别为杭州、成都、武汉、西安、天津、和重庆。相对来说,西安酒店在餐饮成本把控上颇具优势。

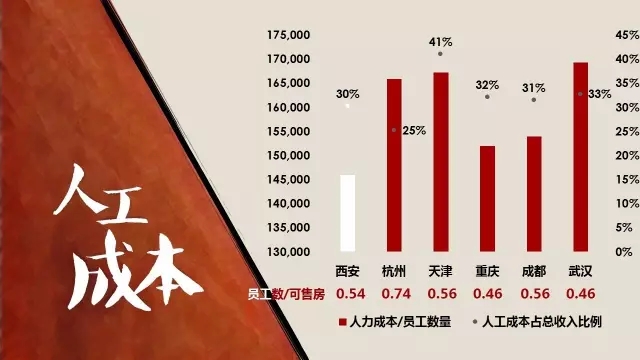

人工成本的数据则再一次显示了西安酒店运营方面的优势。在每间房员工数量居中的情况下,西安的酒店实现了最低的人工成本比例。尽管从数据上来看杭州人工成本占总收入更低,但主要原因是杭州酒店的较高收入;而西安的人工成本比例之低则主要是源自于西安较低的薪酬福利水平。

因此,在这样的收入和成本比例下,基于最高的运营收入,杭州是一枝独秀。而得益于降低的运营成本,西安在酒店经营毛利绝对值、毛利率和每平米均摊毛利三项指标上,都优于其余的重点二线城市,显示了西安酒店投资对于业主收益方面的优势。

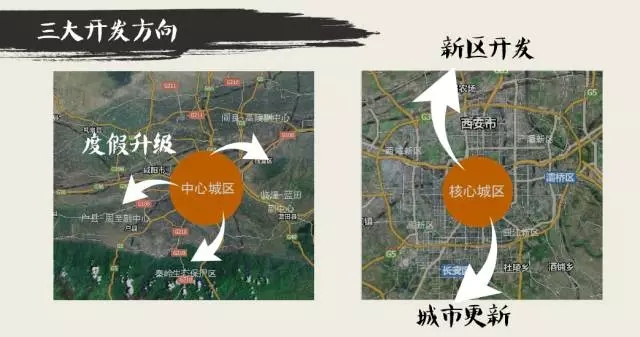

总言之,我们从政治地位、经济、旅游、民生等方面分析了西安酒店市场现状,这些底层架构决定了西安酒店市场需求相对充足、房价发展受限、但经营毛利尚可的特点。在一带一路和陕西自贸区的政策红利影响下,我们可以预见的是西安未来的经贸和旅游发展、新区开发带动的产业发展、城市更新和度假升级。

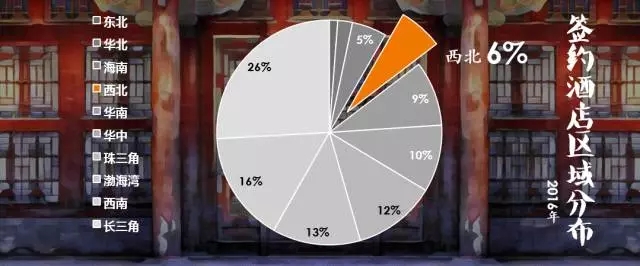

在浩华统计的2016年各大国际集团签约酒店数据中,西北大区的签约量占全国的6%;其中,西安以12家酒店的签约量占比57%,是西北大区开发的重点。其中高档和中高档各3家,中档酒店6家,呈现了1:1:2的较为健康的金字塔结构。

而从开发方向上看,度假酒店方面,在户县-周至副中心、临潼-蓝田副中心及秦岭生态保护区三大片区,旅游开发项目逐渐增加。这些项目的目标和主旨,都将瞄准当前发展的消费升级趋势,主打度假产品升级。而城市酒店的开发预计则将集中以经开区、西咸新区、浐灞区的新区开发,高新区和曲江新城的进一步发展,以及在中心老城区的城市更新为主。

如发现本站文章存在版权问题,烦请联系editor@askci.com我们将及时沟通与处理。

如发现本站文章存在版权问题,烦请联系editor@askci.com我们将及时沟通与处理。